住宅購入に使える「贈与税の非課税」とは

2022.02.19

住宅購入は「一生に一度の購入」と言われています。その理由のひとつに購入する金額の大きさが挙げられます。住宅購入には大金が必要なため、自身の子供に対して資金提供を行う家庭も多いでしょう。しかし親からの資金援助などは、「贈与税」がかかることがネックになる人もいるのではないでしょうか。

そこで利用したいのが住宅購入に使える「住宅取得等資金の贈与税の非課税の特例」です。「住宅取得等資金の贈与税の非課税の特例」とは、直系卑属から提供される金額が一定額までであれば、贈与税がかからないという制度です。

不動産流通経営協会が行なった「不動産流通業に関する消費者動向調査<第25回(2020年度)>」によれば、住宅購入の際に「贈与税の非課税制度」を利用したと回答した人の割合は、親族からの資金援助を受けた人の72.7%にのぼります。

本記事では住宅購入にかかる「住宅取得等資金の贈与税の非課税の特例」について、特例を受けるための条件や非課税制度に関わる「相続時精算課税制度」などについてわかりやすく解説します。

ぜひ最後までご覧ください。

●住宅取得等資金の贈与税の非課税の特例

住宅取得等資金の贈与税の非課税の特例とは「住居を購入する際に、父母や祖父母などの直系卑属から資金提供を受けたとしても、一定額までは贈与税がかからない」というものです。基本的に贈与税は「親や友人などから財産を貰った時にかかる税金」です。具体的には年間で110万円以上の資金提供などを受けた際は、贈与税として納税の義務が発生します。

前述したように住宅購入には大金が必要です。「不動産流通業に関する消費者動向調査<第25回(2020年度)>」によれば、住宅購入の際に「親からの贈与」を受けている人の平均金額は新築購入者で960万円、既存購入者で860万円とされています。

贈与税の基本的な考え方では納税の義務が発生すると考えられますが、住宅購入に限り一定額までの資金提供は非課税になるのが「住宅取得等資金の贈与税の非課税の特例」です。一定の条件を満たしていれば誰でも利用することができ、暦年課税制度などとも組み合わせることも可能です。

また、あくまでも住宅購入に限る資金提供のため、住宅ローン返済になどでの資金提供は適用外になります。加えて贈与税のかからない範囲での資金提供を受けたとしても、確定申告の際には資金提供を受けた金額を必ず申告する必要があります。

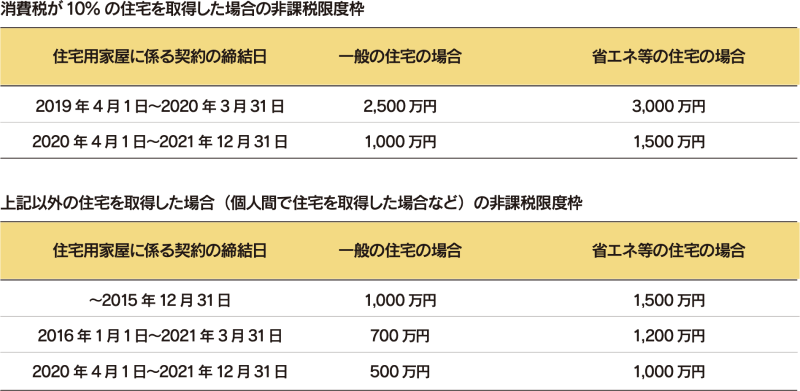

非課税の限度額は下記の通りです。住宅の種類や住宅取得価格の消費税が10%かどうかで異なってきます。

・特例を受けるための条件

住宅購入の際に非課税の特例を受けるためには、下記の条件を満たす必要があります。

● 贈与を受けた時に贈与者の直系卑属(贈与者は受贈者の直系尊属)であること。

●贈与を受けた年の1月1日において、20歳以上であること。※2022年4月1日以降は18歳以上に受贈年齢が引き下げ。

● 贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下(新築等をする住宅用の家屋の床面積が40以上50未満の場合は、1,000万円以下)であること。

● 平成21年分から平成26年分までの贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがないこと(一定の場合を除きます。)。

●自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではないこと、又はこれらの方との請負契約等により新築若しくは増改築等をしたものではないこと。

●贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること。

●贈与を受けた時に日本国内に住所を有していること(受贈者が一時居住者であり、かつ、贈与者が外国人贈与者又は非居住贈与者である場合を除きます。)。

● 贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれること。

・特例を受けるための期限

住宅取得等資金の贈与税の非課税の特例を受けるためには期限も存在します。具体的には下記の期限です。

<取得の期限>

贈与を受けた年の翌年3月15日までに住宅用の家屋を新築や取得等をすること

<居住の期限>

贈与を受けた年の翌年3月15日までにその家屋に居住すること

取得の期限と居住の期限の両方を満たさなければ、特例を受けられないので注意が必要です。

しかし例外的に特例適用になる場合もあります。たとえば台風や地震などの災害の影響で、新築の住居が完成しなかった、または居住期限までに居住ができなかったなどです。このような場合は「災害に基因するやむを得ない事情」と判断され、期限が1年延長され特例適用の対象になります。

また昨今では新型コロナウイルスが猛威を振るっており、当初の予定通りに工事の施工できないなども発生している場合もあるでしょう。こうした遅延も「災害に基因するやむを得ない事情」と判断され、特例適用になる可能性があります。

やむを得ない事情が出た場合は、例外的な特例適用にならないかを確認するといいでしょう。

・延長措置

住宅取得等資金の贈与税の非課税の特例は、2021年12月10日発表された税制改正大綱によって令和5年(2023年)12月31日まで延長措置が取られました。

改正前は2021年12月31日までだったため、2年間の延長になります。住宅取得等資金の贈与税の非課税の特例を受けたいと考えた場合は、期限もきちんと確認しておくと安心です。

|

改正前 |

令和3年(2021年)12月31日 |

|

改正後 |

令和5年(2023年)12月31日 |

●非課税措置を使うと相続税の対象外に

住宅取得等資金の贈与税の非課税の特例のメリットのひとつに相続税の対象外になるという点が挙げられます。

相続税とは「亡くなられた方の財産を引き継いだ際に、基礎控除のかかる一定額を超えてしまった場合にかかる税金」です。そのため財産を相続する際は、生前贈与を行い、相続税の対象にならないようにするのが良いとされています。しかし生前贈与を行っていたとしても、相続税の対象になる場合があります。

- 死亡日以前の3年以内に通常の贈与(暦年課税制度)で贈与した場合

- 相続時精算課税制度の適用を受けて贈与した場合

具体的には上記のような場合に相続税が適用されます。

しかしながら、住宅取得等資金の贈与税の非課税の特例と併用した制度に関しては、相続税の対象外になります。

たとえば「暦年課税制度」との併用です。「暦年課税制度」とは、1月1日から12月31日までの1年間の間で親などから贈与された財産に対して課税されるものです。しかし住宅取得等資金の贈与税の非課税の特例と併用した場合は、暦年課税制度の基礎控除額と合わせて1,110万円までが非課税となります。

こうした税制度の組み合わせも覚えておくといいでしょう。

●贈与税ではなく相続税として支払う「相続時精算課税制度」

住宅取得等資金の贈与税の非課税の特例と似たものとして、「相続時精算課税制度」があります。

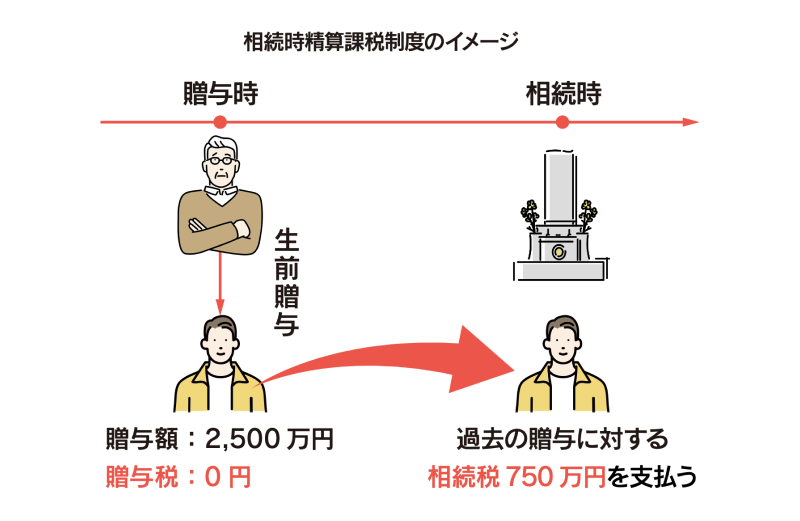

相続時精算課税制度とは、「生前贈与を行なった際は2,500万円までは非課税の対象となるが、贈与人が亡くなった場合、贈与人の遺産に加えて、過去に生前贈与を行なった財産に関しても合わせて相続税として課税する制度」です。

具体的な例を挙げましょう。

- 自身の父が8,000万円の財産を持っていたとします。父は「相続時精算課税制度」を利用して、自身に2,500万円の生前贈与を行いました。この時点では2,500万円までの贈与が非課税の対象になるので、贈与税の対象外になります。

- しかし3年後に父が病気によって亡くなってしまいます。父の手元に残っている財産は8,000万円-2,500万円で5,500万円です。

- 本来であればこの残った5,500万円に相続税がかかってきそうですが、相続時精算課税制度は「贈与人の遺産に加えて、過去に生前贈与を行なった財産に関しても合わせて相続税とする」ものです。

- そのため残っている財産である5,500万円に、生前贈与として受け取った2,500万円が加算され、合計8,000万円の財産に対して相続税がかかります。

- 上記のように相続時精算課税制度を利用する場合は、相続税がかかってくる範囲についての注意が必要です。一方で相続時精算課税制度は相続する金額が、相続税の基礎控除額に収まる範囲であれば、非常に価値のある制度です。相続人の資産状況などを加味しながら、判断するといいでしょう。

●まとめ

住宅取得等資金の贈与税の非課税の特例を上手に活用することで、住宅購入に関するハードルは下がっていくでしょう。

まずは自身が適用される条件に整っているかを確認することが大切です。また自身の購入する家はいくらまでが制度の対象金額なのか、期限は問題ないかなども合わせて確認しておくとスムーズに進んでいくでしょう。

住宅購入は「一生に一度の購入」です。住宅を購入した後に後悔しないためにも、税金の知識を持っておくことは有意義と言えるでしょう。ぜひ、住宅購入を検討する際は「住宅取得等資金の贈与税の非課税の特例」に当てはまるか今一度、確認してみてください。

また税金に関して不安な場合は、税理士に相談してみるのも良い選択です。本記事が住宅購入を考えているあなたの一助になれば幸いです。

~現在販売中物件~小田急江ノ島線鶴間駅徒歩9分「プレシス鶴間レジデンス」

来場予約・資料請求はこちらから↓していただけます!皆様のご来場お待ちしております!

おすすめ記事

更新日 2024年07月28日

公開日 2022年02月19日