ふるさと納税と住宅ローン控除、併用するときに注意すること

2022.02.05

ふるさと納税と住宅ローン控除は、どちらにおいても所得税もしくは住民税を控除できる魅力のある制度といえます。

住宅ローン控除を利用している方のなかには、「ふるさと納税との併用は可能?」と疑問に思っている人もいるようですが、実は可能なのです。

ふるさと納税と住宅ローン控除を併用して利用しても、かなりのケースにおいて、ふるさと納税でも控除を受けられるのです。その理由について、これから詳しく説明していきます。

ふるさと納税と住宅ローン控除の仕組み

知っているようで詳しい内容まで理解している人は意外と少ない、ふるさと納税。住宅ローン控除についても、同様なのでは。そこでこれからふるさと納税と住宅ローン控除の仕組みについて説明していきます。

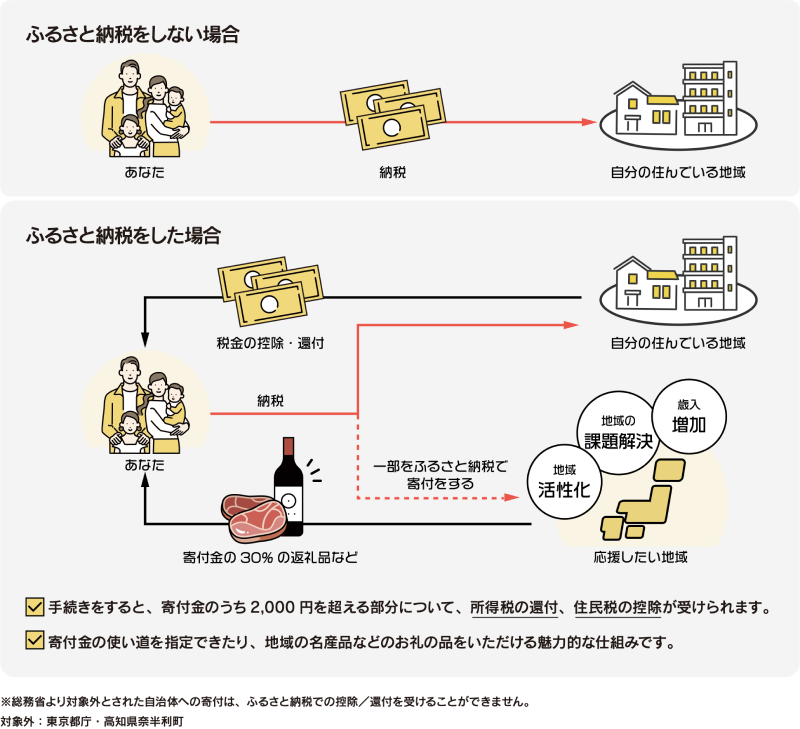

◆ふるさと納税とは

ふるさと納税とは、過疎によって税収の減少が深刻化している地域と都市部との地域間格差の是正、地域の発展・貢献を目的として作られた寄付金控除を活用した制度。

厳密には寄付行為なのです。ふるさと納税が始まったのは2008年。メリットがたくさんあるので、今も利用者が増え続けています。

ふるさと納税の利用者は、生まれ育った故郷はもちろん、応援を希望する好みの自治体(都道府県や市区町村)を自由に選んで寄附ができます。寄附の回数・寄附先の数に上限は定められていません。

各自治体は寄附金の使い道を明らかにしています。『産業振興』『自然保護』『災害支援』『教育環境の整備』『まちづくり』などが主要な寄付金の使い道です。

利用者はこれらを考慮したうえで寄附先を自由に指定できるので、本当に応援したい自治体を選べます。

自治体では寄附をした利用者への感謝を込めて、寄付金額の3割以内に相当する返礼品を届けています。

返礼品は地域の名産品や特産品の場合がほとんど。海産物、肉類、野菜・果物、加工食品、農業体験、施設の利用券、ホテル・旅館の宿泊券などバラエティーに富んでいます。地域の名産品や特産品を受け取れるお礼の品は、ふるさと納税の大きな魅力のひとつです。

ふるさと納税には税制においてのメリットもあります。寄附金額から自己負担額2,000円を引いた金額が税額控除の対象となり、所得税と住民税から還付・差し引かれます。

10,000円を寄附した場合は2,000円を引いて残った8,000円が、控除される金額になります。

税額控除の額が大きいだけではなく、2,000円の自己負担で自治体から返礼品を受け取れるふるさと納税は、とてもメリットが大きい制度といえるでしょう。

ただし、利用者の家族構成や収入によって控除額の上限が定められているほか、寄附先が年間6自治体以上になる場合は確定申告が必要となるので、ご注意ください。

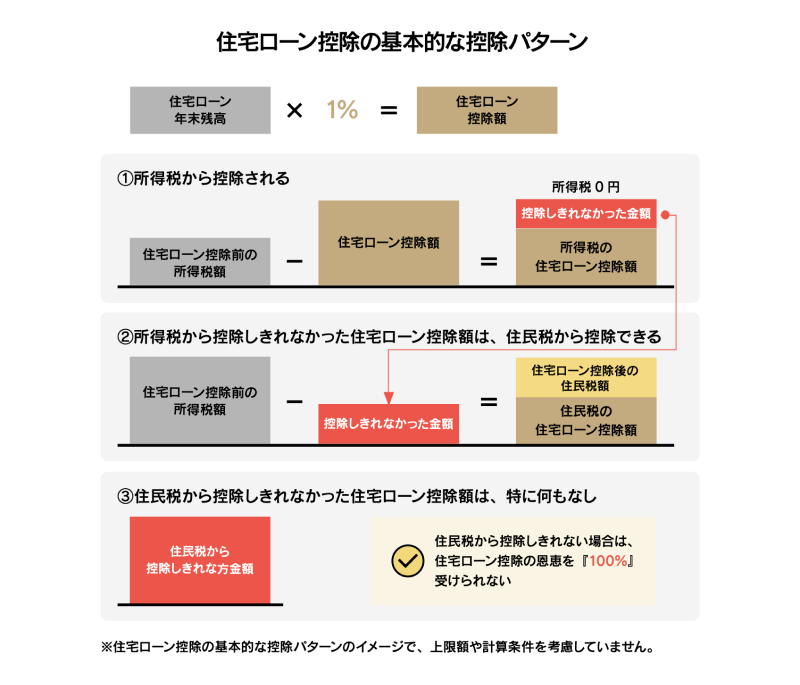

◆住宅ローン控除とは

住宅ローン控除とは、住宅ローンを組んで住まいを購入した際に、年末時点における住宅ローン残高の1%の金額が入居時から10年間にわたり、所得税や住民税から控除される制度。住宅ローン減税や住宅ローン控除とも言われていますが、正式名称は「住宅借入金特別控除」です。

平成31年度税制改正による、令和元年10月1日からの消費税10%への移行に伴い、住宅ローン控除の内容は拡充されています。消費税率10%が適用される住宅を取得して、令和元年10月1日から令和2年12月31日までの期間に入居をした場合に関しては、控除期間がそれまでの10年間から13年間に3年間延長されます。

ただ、住宅ローン控除を利用しても、収めた以上の税金が戻ることはありません。利用者が納めた所得税、または住民税以上のお金は戻らない仕組みになっています。

所得税から控除可能な上限は、最大40万円。所得税から控除しきれなかった分は、所得税の課税総所得額の7%を限度にして、最大13万6500円が住民税から控除できます。

住宅ローン控除を受けるためには条件がいくつかあります。まずは、住宅ローンの返済期間が10年以上であること。控除対象となる住宅ローンは、金融機関が提供している一般的な住宅ローンや『フラット35』など。親族からの援助は対象になりません。勤務先から借入をする場合は、利率1%以上が必要となります。

物件取得後は6ヵ月以内に入居して、控除を受ける年の12月31日までに利用者ご自身が住むことも条件に挙げられます。ただし、利用者の親族や子供が住むための住まいには適用されません。

そして、控除を受ける年分の所得金額の合計が3000万円以下であることも忘れてはいけないポイント。年収ではなく所得です。各種控除を年収から引いて、3000万円以下ならば適用されます。

住宅ローン控除は中古住宅の購入・リフォーム・増築にも適用されますが、規模が大きい修繕であることや新築後20年以内といった条件が付けられます。また、住宅ローン控除を受ける場合、1年目は確定申告を行う必要があります。

住宅ローン控除を受けながらふるさと納税はできる?

住宅ローン控除を受けている間に、ふるさと納税を利用することは可能です。ただし、必ずしも全額控除されるとは限りません。その理由について、これから詳しく説明していきます。

◆申請次第で控除額が変化するケースも

ふるさと納税を行って、税の控除を受けるためには、確定申告またはワンストップ特例制度の利用が不可欠です。

ワンストップ特例制度とは、ふるさと納税を行った後、確定申告をしなくても寄付金控除が受けられるシステム。ワンストップ特例制度を選択した場合、『寄附金税額控除に係る申告特例申請書』に必要事項を記入した後に、寄付を希望した自治体に送るだけ。とても簡単な作業で済みます。そして、寄付金上限額内で寄付したうちの2000円が引かれた金額が、住民税から全額控除してもらえます。

ワンストップ特例制度を利用すると、住民税から控除されることになるので、所得税から控除が行われる住宅ローン控除に対しては影響を及ぼしません。控除が満額受けられると思っていいでしょう。

確定申告をする場合は、所得額から基礎控除と、ふるさと納税の自己負担分2000円を除いた寄附金が控除されます。ふるさと納税の控除額だけ所得が下がり、所得税も必然的に減額されます。

住宅ローン控除が所得税を上回れば、その分の控除ができなくなります。

所得税10万円、住宅ローン控除額が20万円のケースを考えてみましょう。住宅ローン控除が所得税を上回るために、10万円分の控除ができなくなりますね。

そのような所得税が控除できなかったときには、住民税からの控除が可能となります。

ただし、所得税の課税総所得金額の7%(最大13万6500円)という上限があるため、住宅ローン控除が全額引かれない事態も出てきてしまいます。確定申告をする際には十分に注意をするようにしましょう。

どうしても全額控除を希望するのであれば、『全額控除される寄付の上限額の目安』という図を見てください。ふるさと納税をした本人の給与収入と、ふるさと納税をした人の家族構成によって、全額控除される寄付の上限額がこんなにも違いが表れることがひと目で理解できるでしょう。

家族構成ひとつとっても、随分と違います。上限額がもっとも高いのは『独身・共働き』。続いて『夫婦』。一番低いのが『夫婦+子2人(大学生と高校生) 』。

の平均的年収といわれる年収400万円、年収500万円、年収600万円のラインで、もっとも高いのが年収600万円で『独身・共働き』の7万7000円。もっとも低いのが年収400万円で『夫婦+子2人(大学生と高校生) 』の1万2000円。年収によって、こんなにも差が開くものなのです。

住宅ローン控除を受けながらふるさと納税を利用するのであれば、この図表は十分に参考になるはず。大いに活用してください。

なお、ここで示す『共働き』とは、ふるさと納税を行うご本人が配偶者(特別)控除の適用を受けていないケースのこと(配偶者の給与収入が201万円超の場合)。『夫婦』は、ふるさと納税を行う人の配偶者に収入がない場合を指します。『高校生』は、16歳から18歳の扶養親族を、『大学生』は、19歳から22歳の特定扶養親族のことを指しています。

確定申告に関しては、国税庁のホームページに詳しい最新情報や利便性が高いツールが掲載されています。ぜひとも有効活用してください。

ちなみに、ネット上にいろいろある、ふるさと納税に関するポータルサイトの中には、ふるさと納税シミュレーションがあることをご存知でしょうか。

寄附額を入力するだけで、控除がどのぐらい受けられるのかがすぐに計算できる、大変便利な計算ツールといえます。

でも、住宅ローン控除との併用をするときには、よく注意してください。というのも、このようなふるさと納税のポータルサイトにあるシミュレーションには、住宅ローン控除を考慮して作られているタイプがほとんどといってないからです。ですから、正しい控除額の算出は難しいかもしれません。

ふるさと納税のポータルサイトにあるシミュレーションから出た結果は、あくまでも参考程度として考えるべきです。算出された控除額を見て、驚いてガッカリしてはいけません。くれぐれも注意をして利用するようにしましょう。

◆住宅ローン”1年目”は要注意

前述したように、ふるさと納税を利用する際に便利なのが、ワンストップ特例制度。複雑で面倒な手続きをしないで、寄附金控除を受けられる画期的なシステムです。

確定申告をする必要がない給与所得者ならば、1年間のふるさと納税寄附先が5自治体以内という条件をクリアすることで利用できます。ただし、住宅ローン控除とふるさと納税の併用を行うのであれば、ワンストップ特例制度の利用は2年目からになります。1年目は確定申告を行う必要があるために、ワンストップ特例制度の利用はできないので要注意です。

まとめ

ふるさと納税と住宅ローン控除、併用するときに注意するべきことについて説明してきました。

ふるさと納税と住宅ローン控除に関する覚えておくべき内容や、あまり聞き馴染みがないと思われるワンストップ特例制度についての説明、そしてふるさと納税と住宅ローン控除の併用によって、税額控除を同時に受けられることがご理解いただけたでしょうか。

重要なことなのでおさらいポイントとして、繰り返し挙げておきます。

1:住宅ローン控除を使いながらも、ふるさと納税の控除は受けることが可能。

2:ただし、納税額や住宅ローン控除の適用額によって、控除額が一部減ってしまう人も。

3:ワンストップ特例制度で控除申請をすることで、控除額が減少することはない。

4:控除額が少しぐらいマイナスになったとしても、寄付金額の3割以内に相当する返礼品を考慮すれば差し引きしてプラスとなるケースも。

日本で暮らす庶民にとって、こんなにも魅力的かつ実用的な制度を活用しない手はありません。ふるさと納税と住宅ローン控除の併用は可能なのです。

ふるさと納税や住宅ローンを利用しての住宅購入を検討中の方は、2つの控除の併用を視野に入れていろいろと考えてみてはいかがでしょうか。

返礼品としてもらえる地域の名産品や特産品を大いに満喫できるうえに、税額控除もダブルで受けられるというメリットは捨てがたいものがあります。

~現在販売中物件~小田急江ノ島線鶴間駅徒歩9分「プレシス鶴間レジデンス」

↓↓↓来場予約・資料請求はこちらから↓↓↓ 皆様のご来場お待ちしております!

おすすめ記事

更新日 2024年08月02日

公開日 2022年02月05日